Lundi 2 Février 2026

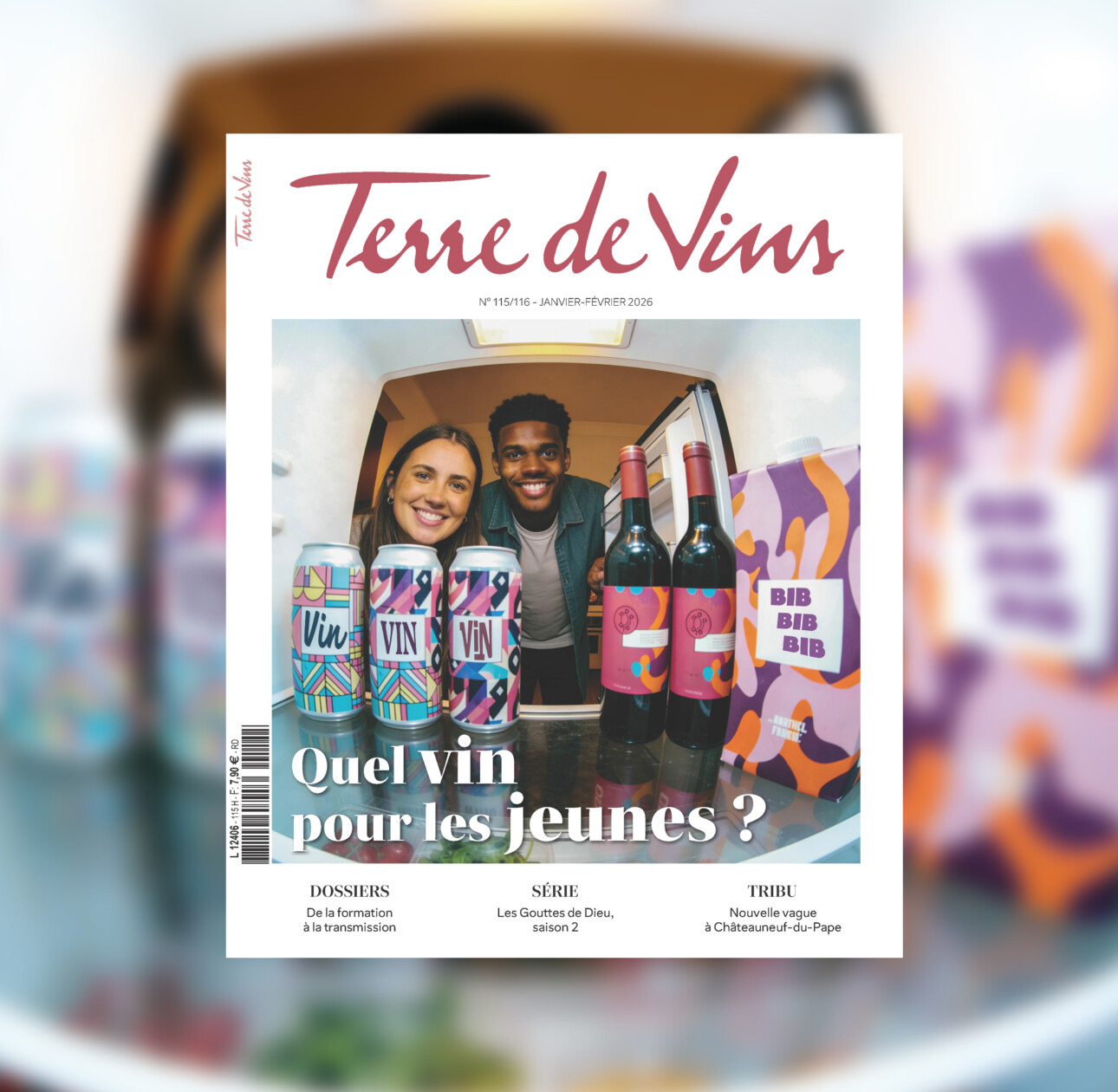

Cave à vin ©DR

Auteur

Date

06.08.2024

Partager

Et si investir dans sa cave pouvait être aussi rentable que d’acheter des actions ? Comme en bourse, il faut être connaisseur et suivre certaines règles. L’enjeu pour beaucoup est cependant moins la spéculation, que le sens qu’ils placent derrière. Seuls les vrais amoureux du vin y trouvent en réalité leur compte

Acheter des vins en primeurs ...

... les laisser mûrir pour les revendre ensuite ? Pourquoi pas. Certains y voient une jolie façon de constituer un patrimoine pour leurs enfants, en faisant par exemple l’acquisition des millésimes de leur naissance. Cela peut être aussi une façon de financer sa propre consommation. Vous gardez certaines bouteilles, en buvant notamment celles sur lesquelles vous subissez des moins-values, vous revendez les autres. Mais il faut suivre un certain nombre de règles. Pour espérer une vraie rentabilité, la première consiste à s’inscrire dans une perspective d’au moins 8/10 ans. « La raison est simple : vous aurez des frais de stockage à amortir, et des coûts à la revente » explique Angélique de Lencquesaing, directrice générale d’IDealwine (site de vente aux enchères). Il faut aussi être un peu connaisseur, lire, se renseigner. Juliette Théry, directrice des opérations chez Cavissima, souligne : « Pendant de nombreuses années, c’était Robert Parker qui faisait la pluie et le beau temps. Aujourd’hui on a davantage un pool de critiques, et nous incitons nos clients à ne pas se fier à un seul mais à en suivre plusieurs. »

Selon la qualité du millésime, on ne choisira pas les mêmes propriétés. Sur une année comme 2022, où la vigne a été relativement facile à conduire malgré la sécheresse, et où la qualité était très homogène, on avait sans doute avantage à se risquer sur des petits domaines bon marché. Sur un millésime compliqué et hétérogène comme 2023, où les attaques de mildiou ont été sévères, on se concentrera plus facilement sur les grands crus classés, plus chers, mais perçus comme plus sûrs dans ce contexte. « Ces propriétés ont souvent davantage de moyens humains sur place pour aller traiter, accompagner la vigne, même le week-end ».

La diversification

Comme pour tous les investissements, il faut veiller à une bonne diversification, en misant sur plusieurs millésimes en même temps, différents terroirs. On remarquera que même si Bordeaux est aujourd’hui concurrencé par la Bourgogne, la région reste une valeur sûre, parce qu’elle élabore des vins dont on sait qu’ils peuvent se bonifier sur vingt ans, voire quarante pour les sauternes. La marque est mondialement connue ce qui favorise une bonne liquidité à la revente. La possibilité d’acheter « en primeurs », très répandue à Bordeaux dans les propriétés, constitue un réel avantage. Comme l’explique Frédéric Castéja, directeur général de La Grande Cave : « Cette opportunité reste la meilleure manière de sécuriser une caisse d’une cuvée que l’on souhaite avoir dans sa cave. On aura beau dire que les Grands Crus classés font beaucoup de vin, à l’échelle de la planète, c’est une goutte d’eau par rapport au nombre de personnes qui potentiellement peuvent être intéressées. » L’achat en primeurs est aussi le plus sûr moyen d’avoir le vin au premier prix et, comme l’indique Juliette Théry de Cavissima, il offre la possibilité de commander dans les formats que l’on souhaite. « On sait que la prise de valeur se fait par la rareté, les grands formats sont plus difficiles à trouver et augmentent par la suite la valeur. »

Il faut tenir compte enfin des prix en suivant le vieil adage : « Investir au son du canon, revendre au son du clairon ». Depuis quelques années, les spéculateurs ont fait flamber les prix de la Bourgogne, mais correspondent-ils à ceux que les consommateurs sont prêts à mettre ? La bulle pourrait bien exploser. Au contraire, les prix de Bordeaux sont en baisse, alors que la qualité est toujours là.

Comment stocker, comment vendre ?

Si vous stockez chez vous, votre cave doit être assez fraîche et disposer d’une bonne hygrométrie, sans toutefois que l’humidité n’abîme les étiquettes, ce qui pose souvent un vrai problème à la revente. Elle doit aussi être sécurisée. Comme tout le monde ne dispose pas d’une cave, certaines entreprises proposent de stocker les vins pour vous et mettent même à votre disposition leur propre plateforme d’achat et de revente pour les bouteilles que vous ne souhaitez pas consommer. C’est le cas de Cavissima, Patriwine et U’Wine.

Pour autant, la logique de ces entreprises n’a rien de spéculative. Thomas Hébrard, le président de U’Wine, le rappelle : un vigneron produit du vin pour qu’il soit bu, et que le consommateur ait du plaisir. Si le vin est bu et qu’il a du plaisir, il en rachètera. On a alors un cercle vertueux, un modèle pérenne. Le spéculateur, lui, ne va pas chercher derrière cette consommation. Son seul objectif, c’est le trading, que les bouteilles tournent. Il ne participe aucunement à la valorisation, il se soucie peu de l’actif qui parfois n’arrive jamais au consommateur final, il n’y a là que de l’opportunisme. Un caviste qui achète et revend crée au contraire de la valeur, par les explications qu’il apporte pour aider le consommateur à choisir.

Le modèle de U’Wine est fondé sur cette dernière philosophie. En effet, si l’entreprise vous propose de constituer votre propre cave chez elle et de revendre pour vous les flacons dont vous souhaitez vous séparer, l’objectif final reste le consommateur auquel U’Wine est en mesure d’accéder grâce au réseau de distribution qu’elle a mis en place. C’est en cela que U’Wine crée de la valeur. « Le cœur de notre modèle n’est pas l’investissement. Quand je mets en vente la bouteille de vin pour mon investisseur sur les canaux de distribution que j’ai développés avec les nouvelles technologies, les puces annexées, quel est le rôle de l’investisseur dans l’aventure de U’Wine ? Il a financé notre stock et son portage, ce qui permet à U’Wine de garder de la trésorerie libre qu’elle peut concentrer sur les innovations dans le domaine de la distribution. Quand on lie l’investissement avec la distribution, c’est un acte de private-equity. Le stock constitue l’élément central pour être un grand marchand aujourd’hui, parce qu’il faut avoir le plus grand catalogue. Or, il faut pouvoir financer ce catalogue, avoir le sourcing, la quantité, la profondeur sur les millésimes, et tout cela coûte très cher. » Même si Thomas Hébrard souligne que ses investisseurs sont d’abord des passionnés de vin qui viennent pour se faire plaisir et vivre une expérience, la performance moyenne affichée impressionne : 5,8 %, nets de frais.

Articles liés